【I&S インサイト】公取委「クレジットカードの取引に関する実態調査報告書」について

DATE 2022.05.24

執筆者:田中 孝樹

はじめに

公正取引委員会は、2022年4月、「クレジットカードの取引に関する実態調査報告書」(以下「本報告書」といいます。)を公表しました。2019年3月には「クレジットカードに関する取引実態調査報告書」(以下「前回報告書」といいます。)が公表されていますが、本報告書は、前回報告書の公表後の「成長戦略実行計画」(2021年6月18日閣議決定)や「緊急提言~未来を切り拓く『新しい資本主義』とその起動に向けて~」(2021年 11 月8日新しい資本主義実現会議)を踏まえ、さらに行われた調査の結果を報告するものとなっています。

以下では、本報告書の概要をご紹介するとともに、そこで示された独占禁止法上の考え方等について、若干の考察を加えたいと思います。

本報告書の概要

2.1 クレジットカード市場の概要

本報告書は最初に調査の趣旨や方法について触れた上で(「第1 調査趣旨等」)、「第2 クレジットカード市場の概要」でクレジットカード取引の取引主体や契約関係等について説明しています。以下でも簡単にご説明いたします。

2.1.1 クレジットカード取引の取引主体と契約関係

本報告書は、国際的に利用されるクレジットカードのブランドルール、決済ネットワーク等を提供する事業者を「国際ブランド」と定義しています。American Express、Diners Club、Discover、JCB、Mastercard、Union Pay(銀聯)、Visaが国際ブランドの例として挙げられています。

次に、消費者に対するクレジットカードの発行や販売店に対するクレジットカード決済の利用環境の提供を行う事業者(決済代行業者を除く。)を「クレジットカード会社」と定義しています。

クレジットカード会社のうち、消費者とクレジットカードの発行に関する契約(会員契約)を締結する者を「イシュア」と呼び、販売店(商品の販売や役務の提供を行う事業者)と加盟店契約を結ぶ者を「アクワイアラ」と呼びます。

国際ブランドには、自らはイシュアやアクワイアラの役割を果たさない者(例:Mastercard、Visa)もいれば、自らがイシュア又はアクワイアラの役割も果たす者(例:American Express、JCB)もいます。本報告書では、前者を「カテゴリーⅠ」、後者を「カテゴリーⅡ」と呼んでいます。

また、イシュアとアクワイアラが同一である取引を「オンアス取引」、イシュアとアクワイアラが異なる取引を「オフアス取引」といいます。

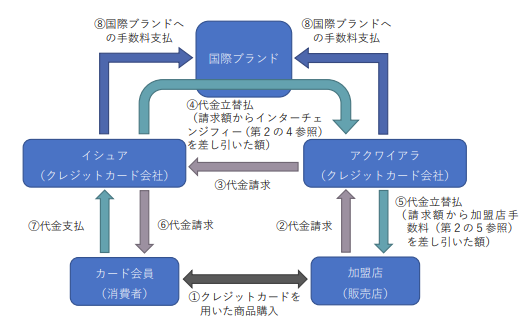

クレジットカードを用いた商品購入が行われた場合の取引の流れの一例が、本報告書1では以下のとおり図示されています。これは、カテゴリーⅠ、かつオフアス取引の場合の流れです。

※本報告書14頁より抜粋

|

2.1.2 手数料

オフアス取引の場合に、アクワイアラがイシュアに対して支払う手数料を、イシュア手数料といいます。

イシュア手数料のうち、カテゴリーⅠのインターチェンジ取引(イシュアとアクワイアラが異なるプリンシパルである取引。「プリンシパル」とは、国際ブランドからライセンスを受けてイシュア業務やアクワイアラ業務を行う者とされています。これに対して、プリンシパルの保証の下、国際ブランドからライセンスを受ける者を「アソシエイト」等というとされています。)で発生する手数料を「インターチェンジフィー」といいます。

また、加盟店においてクレジットカード決済が発生した場合に加盟店がアクワイアラに支払う手数料を加盟店手数料といいます。

2.2 会員契約・加盟店契約・ライセンス契約について

「第3 会員契約(クレジットカード会社とカード会社との取引)」では、クレジットカードの保有状況や使用状況についての調査結果が示されています。たとえば、カード会員がクレジットカードを新規に申し込む際に最も重視する点や、クレジットカードの使用頻度等に関する調査結果が記載されています。

「第4 加盟店契約(クレジットカード会社と加盟店との取引)」では、クレジットカードの取扱状況や、加盟店手数料の設定方法等に関する調査の結果が示されています。たとえば、利用可能な国際ブランドの数や、加盟店契約で重視する点等に関する調査結果が記載されています。

「第5 ライセンス契約等(国際ブランドとクレジットカード会社との取引等)」では、国際ブランドとクレジットカード会社が締結するライセンス契約に関する調査結果が示されています。

ここで特に注目されるのは、国際ブランドとの関係における取引先変更の可能性について、クレジットカード会社の84.3%が「取引先の変更は困難」と回答していることです。これは、後述のとおり、多くのクレジットカード会社に対して、国際ブランドが取引上優越した地位にあることを示唆するものといえます。

また、クレジットカード会社の49.5%が、国際ブランドから一方的に契約内容を改定されたことがあるとしていること、加盟店管理業務に関する手数料引上げに関して、国際ブランドから負担額や算出根拠等に関して説明を受ける機会がなかったとするクレジットカード会社もそれなりの割合でいることも、優越的地位の濫用との観点からは注目されます。

2.3 インターチェンジフィーの標準料率

「第6 インターチェンジフィーの標準料率」では、インターチェンジフィーの標準料率の適用状況や公開状況、公開による影響等についての調査結果が示されています。

インターチェンジフィーについて、アクワイアラとイシュア間の合意により、国際ブランドが設定する標準料率とは異なる料率を定めることが可能とされています。もっとも、本報告書によると、実際に標準料率以外の料率が設定されている例はありません。その理由として、個別に料率交渉を行うことが非効率であるからというものが多く挙げられています(32.8%)が、それに続いて、「国際ブランドから、相対でのインターチェンジフィーの料率の決定を禁止されているから」という理由が挙げられている(24.1%)ことも重要であるように思われます。もっとも、カテゴリーⅠの国際ブランドは、インターチェンジフィーの料率を個別に設定することは妨げられないとしています。

そのほかに、インターチェンジフィーの標準料率が国内取引については公開されていないこと、インターチェンジフィーが公開された場合の加盟店手数料交渉への影響の可能性(クレジットカード会社の52.8%が「変化は生じると考える」、38.0%が「分からない」と回答。なお、加盟店の67.9%は、インターチェンジフィーの料率を「加盟店手数料の交渉材料の一つにする」と回答)等について調査結果が示されています。

また、外国でのインターチェンジフィーの公開の状況として、EUでは競争当局と一部の国際ブランドとの確約により標準料率が公開されていること、豪州では法令により公開が義務付けられていること、米国では国際ブランドが自主的に公開していることが挙げられています。

2.4 独占禁止法・競争政策上の課題について

「第7 独占禁止法・競争政策上の課題」では、実態調査の結果を踏まえて、いくつかの類型の行為に関する独占禁止法・競争政策上の考え方が示されています。

2.4.1 クレジットカード市場における競争環境について

本報告書は、個別の問題の記載に先立ち、大要以下のとおりクレジットカード市場における競争環境を概観しています。

- 国際ブランド間では、クレジットカード会社の獲得を巡って競争が行われている。

- イシュア間・アクワイアラ間それぞれにおいて、同一の国際ブランドのカード内での競争(ブランド内競争)と、異なる国際ブランドのカード間での競争(ブランド間競争)が行われている。

- クレジットカード市場では、いわゆる間接ネットワーク効果が働いている。すなわち、国際ブランドのカード発行量が増えるほど販売店が加盟店となるインセンティブが高まり、逆にある国際ブランドの加盟店が増えるほど消費者にとって当該国際ブランドのカード会員となるインセンティブが高まる関係にある。

- 間接ネットワーク効果の存在を踏まえると、イシュア手数料の増減はクレジットカードの発行量や加盟店の数に与える影響は一概にはいえない(イシュア手数料の増加は、イシュアにとっては当該国際ブランドのクレジットカード発行のインセンティブにつながるとも考えられるが、イシュア手数料が増加した結果アクワイアラにとって加盟店開拓のインセンティブが低くなって加盟店の数が増えなければ、消費者にとってはカード会員となるインセンティブが高まらず、クレジットカードの発行量は増えないこととなる。)

- 国際ブランドがクレジットカード会社に対して優越的地位にあるか否かは一概には判断できないが、①約7割のクレジットカード会社は、1者の国際ブランドの取扱高が取扱高全体の60%以上を占めており、1者の国際ブランドに対する取引依存度が高いこと、②約8割のクレジットカード会社が、国際ブランドとの取引について「取引先の変更は困難」と回答したこと、③一部の国際ブランドはライセンス市場における有力な事業者であると考えられることから、特定の国際ブランドは取引開始後において特定のクレジットカード会社に対して優越的な地位にある蓋然性があり、特にライセンス市場における有力な国際ブランドにあってはその蓋然性が高いと考えられる。

2.4.2 個別の論点

クレジットカード市場の競争環境の概観に続けて、本報告書は、いくつかの類型の行為等について、独占禁止法・競争政策上の考え方を述べています。

(1)インターチェンジフィーについて

① 料率設定・標準料率の利用に係る留意点

本報告書は、インターチェンジフィーの設定に関し、以下の留意点を挙げています。

- 国際ブランドが単独で標準料率を定める行為自体が直ちに独占禁止法上問題になるわけではない。

- ただし、①国際ブランドが共同して標準料率を決定すること、②クレジットカード会社が共同して、国際ブランドが定める標準料率を用いることを決定すること、③国際ブランドとクレジットカード会社が共同して標準料率を決定することは、独占禁止法上問題(不当な取引制限)となるおそれがある。

② 標準料率の公開について

また、以下の理由から、国際ブランドがインターチェンジフィーの標準料率を公開することが適当であるとしています。

- 標準料率の公開は、アクワイアラ間の競争を活発にし、加盟店手数料の引き下げにつながる可能性がある(約5割のクレジットカード会社が、標準料率が公開された場合に加盟店手数料の交渉に「変化は生じると考える」と回答したことなどから)。

- 標準料率の公開は、インターチェンジフィーが発生するカテゴリーⅠのオフアス取引だけでなく、オンアス取引の加盟店手数料にも影響を及ぼす可能性がある(多くのクレジットカード会社が、オンアス取引とオフアス取引の加盟店手数料を分けて設定していないから)。

- 標準料率の公開によるカテゴリーⅠのアクワイアラ間の競争の促進は、カテゴリーⅡの加盟店手数料にも影響を及ぼす可能性がある(加盟店管理市場においても国際ブランド間の競争があるから)。

- 標準料率の公開は、他の決済方法の加盟店手数料にも影響を及ぼす可能性がある(約5割のクレジットカード会社や、クレジットカード会社以外の決済事業者が、加盟店手数料の水準が変化した場合に他の決済方法の加盟店手数料の水準にも「影響がある」と回答したから)。

他方で、カテゴリーⅡの国際ブランドには、標準料率に相当するようなイシュア手数料の料率が存在しないことなどから、カテゴリーⅡの国際ブランドにはイシュア手数料率の公開は促していません(もっとも、加盟店から要望があった場合、アクワイアラとして自らのイシュア手数料を可能な範囲で説明するのが望ましいとしていますし、イシュア手数料の平均値を公開することは望ましいとしています)。

(2)カテゴリーⅡの加盟店契約や加盟店手数料について

カテゴリーⅡの国際ブランドに関しては、そのフランチャイジーがアクワイアラになっていることがあります。国際ブランドとフランチャイジーの関係に関して、本報告書では、以下の点に留意する必要があるとします。

- アクワイアラとしての国際ブランド又はそのフランチャイジーが共同して、相互に他のフランチャイジーが加盟店契約を締結している加盟店と取引しないことを取り決めることは、独占禁止法上問題(不当な取引制限)となるおそれがある。

- アクワイアラとしての国際ブランドが、統一的営業・加盟店の選択基準の明示の観点から、必要に応じて希望する加盟店手数料をフランチャイジーに提示することは許容される。ただし、国際ブランドが、フランチャイジーが課す加盟店手数料を拘束することは、その行為がフランチャイジー間の加盟店獲得競争や他の国際ブランドのアクワイアラとの加盟店獲得競争を減殺するおそれがある場合には、独占禁止法上問題(拘束条件付取引)となるおそれがある。

(3)サーチャージ禁止条項・現金割引禁止条項

加盟店がカード会員に対して商品価格に加盟店手数料の全部又は一部を上乗せした料金等の、商品価格より高い料金を請求すること(サーチャージ)を禁止する条項は、「サーチャージ禁止条項」と呼ばれます。また、加盟店が現金利用客に対し、クレジットカード利用客に請求する金額より低い価格を請求すること(現金割引)を禁止する条項を「現金割引禁止条項」と呼ばれます。

本報告書は、全ての国際ブランドやほとんどのクレジットカード会社がライセンス契約や加盟店契約においてサーチャージ禁止条項を定めていて、一部の国際ブランドや約半数のクレジットカード会社が現金割引禁止条項を定めているとしています。

本報告書は、サーチャージや現金割引の禁止はクレジットカードの利用を促進する効果があり、また、サーチャージの禁止はカード会員の利益を保護する効果がある一方で、現金割引の現金利用客への訴求力やこれを顧客獲得の手段としている者の存在に鑑みると、クレジットカード利用者と現金利用者に異なる料金を設定することの一律禁止は、加盟店間の顧客獲得競争を減殺する場合は独占禁止法上問題(拘束条件付取引)となるおそれがあるとします。

また、サーチャージが可能な場合において、加盟店が共同してサーチャージを行うことを決定することは、独占禁止法上問題(不当な取引制限)となるおそれがあるとしています。

(4)ステアリング禁止条項

カード会員が有効なクレジットカードを提示した際に、加盟店が他社発行のクレジットカードや現金等、他の決済方法の使用を求め、又は促すこと(ステアリング)を禁止する条項は、「ステアリング禁止条項」と呼ばれます。ステアリング禁止の例として、当該加盟店で利用した場合にカード会員へのポイント付与率が高く、加盟店手数料が低い他の決済方法の利用を禁止することが挙げられています。一部の国際ブランド及びほとんどのクレジットカード会社がステアリング禁止条項を定めているとのことです。

本報告書は、国際ブランドや、加盟店管理市場における有力なクレジットカード会社がステアリングを禁止することは、カード会員の利益保護の効果あるものの、他の決済方法の提供事業者を排除するおそれがある場合には、独占禁止法上問題(拘束条件付取引)となるおそれがあるとしています。

(5)契約内容の一方的改定

国際ブランドのうち、2者はライセンス契約で包括同意条項(契約内容の改定について、クレジットカード会社の同意が不要である旨を定めた条項)を定めており、包括同意条項の有無にかかわらず、3者はクレジットカード会社の同意なしに契約内容を変更したことがあるとしています。

本報告書は、このような包括同意条項を設けること自体が直ちに独占禁止法上問題となるわけではないとする一方で、取引上の地位が優越している国際ブランドが、クレジットカード会社の意見を十分考慮することなく契約内容を一方的に改定する行為によって、クレジットカード会社に不利益を与える場合には、独占禁止法上問題(優越的地位の濫用)となるおそれがあるとしています。

(6)非接触型決済手段の搭載義務化及び対応端末の導入義務化に伴う費用負担

約7割のクレジットカード会社が、国際ブランドから、当該国際ブランドのマークが付されたクレジットカードを発行する場合に、当該国際ブランドが提供する非接触型決済手段の搭載をしなければならない旨、又は今後搭載しなければならない旨の通知を受けたことがあるとのことです。また、一部の国際ブランドは、加盟店への非接触型決済手段対応端末の導入を義務化しようとしているとのことです。

本報告書は、国際ブランドがクレジットカード会社に対して自社提供の非接触型決済手段をクレジットカードに搭載させる行為や、加盟店に対して対応端末を導入させる行為自体は、直ちに独占禁止法上問題となるわけではないものの、取引上の地位が優越している国際ブランドが、搭載費用・導入費用が利益に見合わないとするクレジットカード会社が少なからず存在する場合において、クレジットカード会社の意見を十分考慮することなく当該費用を負担させてクレジットカード会社に不利益を与える場合には、独占禁止法上問題(優越的地位の濫用)となるおそれがあるとしています。

最後に

3.1 インターチェンジフィーの標準料率の公開について

本報告書では、上記のとおり、インターチェンジフィーの標準料率の公開が適当であると結論付け、インターチェンジフィーの標準料率を定めている国際ブランドに対して公開を促しています。もっとも、インターチェンジフィーの標準料率の公開は、前回報告書において「標準料率を定めている国際ブランドにあっては、我が国においても、標準料率を公開することが望ましい。」とされていたにもかかわらず、実現していないというのが現状です。今後、国際ブランドが標準料率の公開を行うのか否か、行われない場合は、外国で例があるように、立法によりインターチェンジフィーの公開を義務付ける方向に進むのか否かなど、今後の動きが注目されます。

3.2 本報告書等で明示的に挙げられていない観点からの検討の必要性

当然ながら、本報告書や前回報告書は、クレジットカード関連の取引について独占禁止法上問題となる全ての観点、行為を網羅しているものではありません。

たとえば、クレジットカード利用者と現金利用者に異なる料金を設定することの禁止が拘束条件付取引(一般指定11項)に該当するおそれがあることは本報告書に記載のとおりですが、一部の加盟店に対してのみ禁止をした場合や、加盟店に対して広く禁止はしているものの実際は一部の加盟店に対してのみ実効性が持たされているような場合は、その理由等によっては、取引条件等の差別的取扱い(一般指定4項)に該当するおそれもあります。

また、本報告書には、クレジットカード会社の以下のような意見が記載されています。

「国際ブランドAは、自社が提供する複数のサービスの採用を条件として、高いインターチェンジフィーの標準料率の優遇レートを適用することとしている。同サービスについては、決済システム事業者が同様のサービスを提供しており、それら競争者から自社に乗り換えさせるためか、各サービスの採用を優遇レートの条件としている。本来、自社が提供するサービスは、価格の引下げや提供するサービスの内容によって売り込むべきところ、インターチェンジフィーの標準料率のレートを優遇することの条件として、自社サービスを採用させ、それによって自社が利益を得ようとしていることが問題である。」

これがどのような事例に関して述べられたものかは不明ですが、国際ブランドが、自社の他のサービスの利用を条件としてインターチェンジフィーの優遇レートを適用することは、状況によっては抱き合わせ販売等(一般指定10項)に該当する可能性があります。また、実質的に当該他のサービスがコスト割れの価格で提供されているといえるような場合には、不当廉売(独占禁止法2条9項3号、一般指定6項)に該当する可能性もあります。

インターチェンジフィーを個別に設定しない理由として、クレジットカード会社の24.1%は、国際ブランドから禁止されていることを挙げています。上記のとおり、国際ブランドによるとインターチェンジフィーの料率を個別に設定することは妨げられないとのことですが、明示的に禁止されていなくとも、仮に何らかの理由で実質的にクレジットカード会社がそのような拘束を受けていて、結果として加盟店獲得競争が妨げられているのであれば、拘束条件付取引(一般指定12項)等に該当する可能性もあります。

以上のとおり、クレジットカード関連の取引に関する独占禁止法の適用については、本報告書や前回報告書の内容だけでなく、個別具体的な事情を踏まえた検討も必要となることに留意が必要です。

以上

詳細情報

| 執筆者 |

|

|---|---|

| 取り扱い分野 |

取り扱い分野で絞り込む

- 独占禁止法/競争法

- 独占禁止法の当局対応

- 独占禁止法/競争法上のアドバイス

- 他社の独禁法違反に対する対応

- 独占禁止法コンプライアンス

- 不正競争防止法/営業秘密

- 企業結合審査/業務提携

- 外国競争法

- 知的財産権と独占禁止法

- 取適法(改正下請法)

- 消費者法

- 景品表示法・その他の表示規制の相談

- 景品表示法・その他の表示規制の相談

- 景品規制

- 景品表示法コンプライアンス

- 他社の景表法違反に対する対応

- 景品表示法の当局対応(危機管理)

- 広告代理店/アフィリエイターによる広告

- 食品表示

- 個人情報・プライバシー・セキュリティ

- 消費者安全関係/PL(製造物責任)

- 特定商取引法・電子メール規制

- 消費者争訟・消費者団体対応

- プライバシー/情報法

- 個人情報保護法

- プライバシー保護・データプロテクション・海外法制(GDPR等)対応

- サイバーセキュリティ・情報漏えい対応

- 電子商取引法・デジタルプラットフォーム規制

- 関連分野

- 一般企業法務(ジェネラル・コーポレート)

- 国際業務

- 贈収賄規制

- 通商法・国際経済法

- ヘルスケア

- IT

- ゲーム

- 広告ビジネス

- 電気通信事業

- 訴訟(独占禁止法関連を含む)